L’inquiétant ralentissement chinois | Or.fr

L’analyste Luke Gromen souligne un changement majeur sur le marché obligataire américain dans son dernier rapport hebdomadaire : les rendements des bons du Trésor augmentent même si la liquidité est retirée du marché.

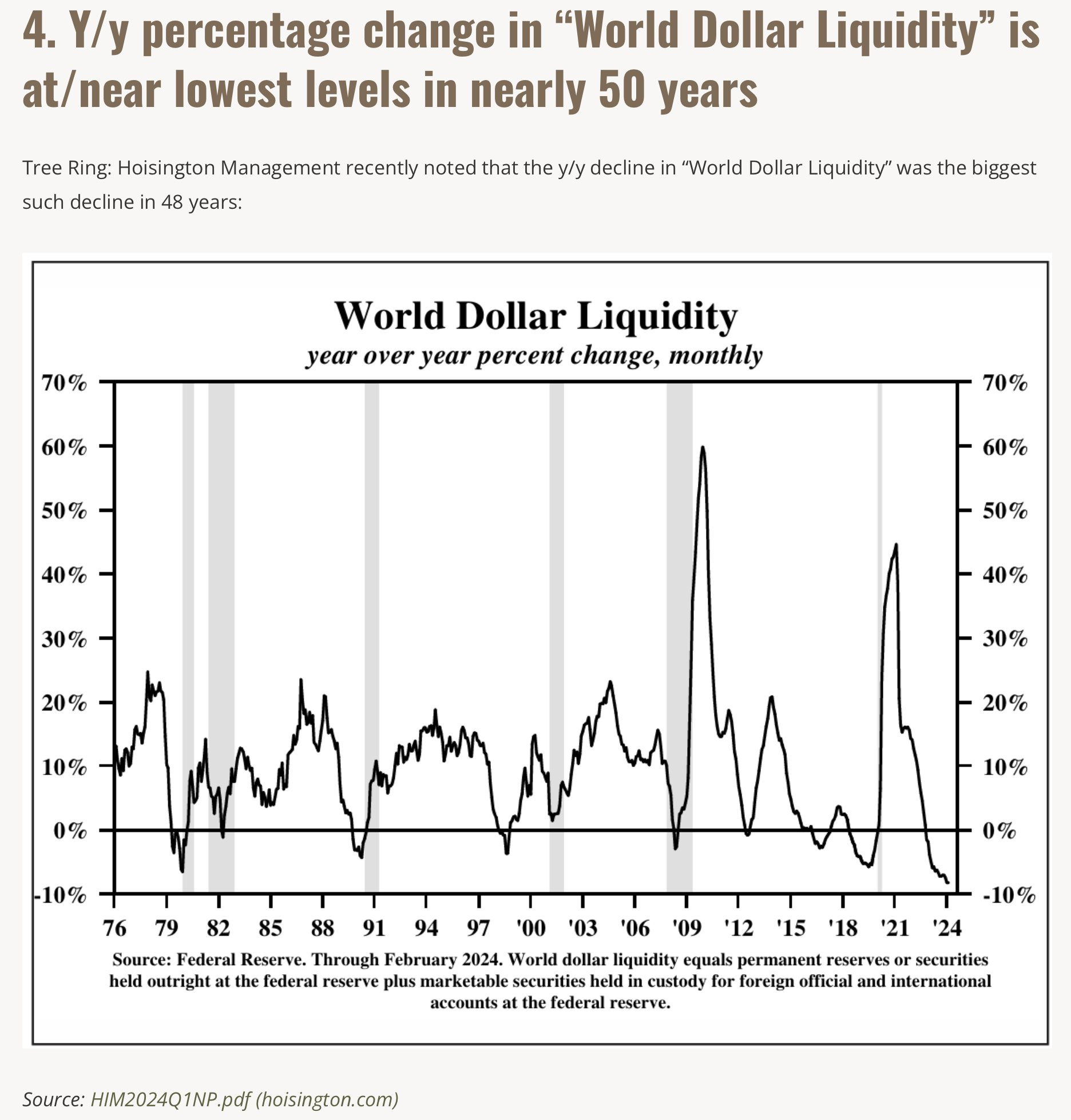

Pour la première fois depuis 48 ans, les rendements des obligations du Trésor américain à 10 ans ont augmenté en réponse à une baisse annuelle de la liquidité mondiale en dollars américains.

Nous avons atteint un niveau extrêmement bas de liquidité du dollar, mais les rendements n’ont pas réagi !

Normalement, plus la liquidité du dollar est faible, plus les rendements devraient être faibles. Cependant, étonnamment, l’inverse s’est produit ces dernières semaines.

Qu’est-ce qui a changé depuis les dernières périodes équivalentes de retrait de liquidité du marché ?

Cette fois, trois indicateurs ont changé la donne : le ratio dette/PIB, le ratio déficit/PIB et la position extérieure globale nette (PIB) des États-Unis/PIB sont si élevés que ces retraits de liquidités n’ont plus le même effet sur les taux.

Les acteurs du marché obligataire s’attendent à une vague de nouvelles adjudications de bons du Trésor. Compte tenu de cette abondance d’offres à venir, il est compréhensible que les taux aient du mal à baisser, même si les liquidités sont retirées.

Pire encore, la Fed ne peut pas resserrer excessivement la liquidité du dollar sans risquer de déclencher une spirale d’endettement !

Résumons l’impasse dans laquelle se trouve actuellement la Fed :

Le gouvernement américain emprunte de l’argent en émettant des obligations (« bons du Trésor ») et, malgré la réduction de la liquidité mondiale, le rendement de ces obligations a augmenté.

C’est inhabituel, car généralement une diminution de la liquidité entraîne une diminution des rendements.

La situation actuelle s’explique par le niveau élevé de la dette publique américaine, du déficit et des obligations envers d’autres pays. Cela compliquerait le remboursement de la dette si la Fed essayait de réduire la liquidité pour contrôler l’inflation.

Cela pourrait déclencher une spirale d’endettement, dans laquelle le gouvernement serait contraint d’emprunter davantage pour rembourser sa dette existante, ce qui aggraverait encore la situation.

Le Trésor se retrouve alors pris dans cette spirale d’endettement, d’autant que le refinancement américain s’effectue avec des délais de plus en plus courts.

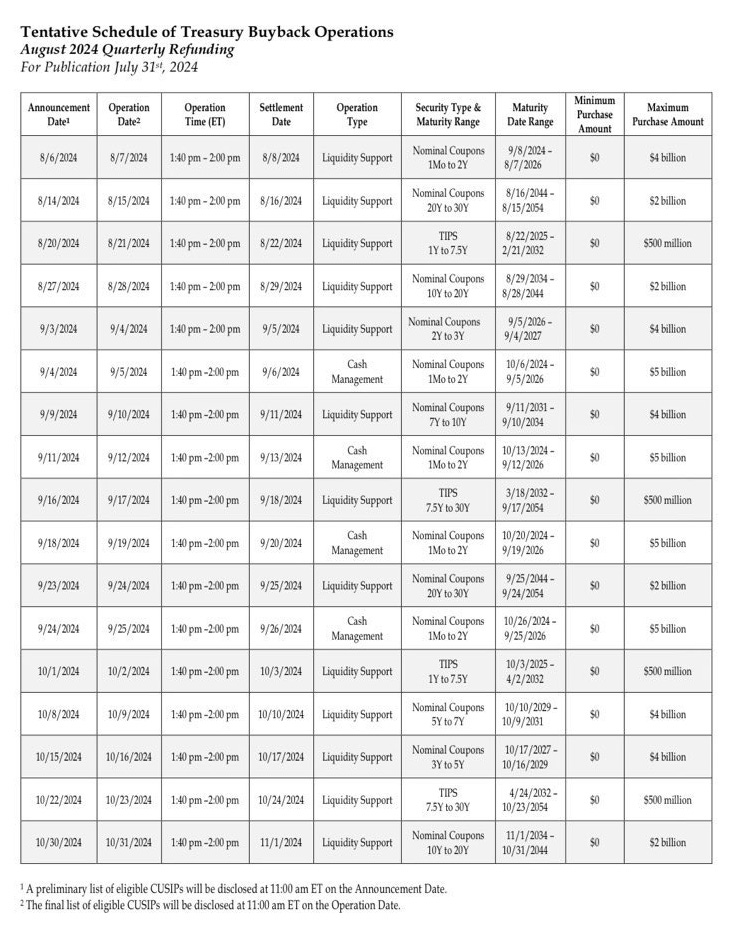

Pour détendre le marché obligataire, le gouvernement américain a lancé en juillet un programme d’achat d’obligations du Trésor.

Le Trésor a publié le calendrier de son programme rachats :Les opérations ont débuté le 6 août. Initialement fixés à 15 milliards de dollars, les rachats ont été doublés et s’élèvent désormais à 50 milliards de dollars :

L’objectif de ces opérations est d’augmenter la demande de produits obligataires et de relancer un marché paralysé par la hausse des taux de la Fed. Dans tous les cas, cette mesure permet d’ajouter de la liquidité, à un moment où la Fed tente de retirer des liquidités des marchés pour lutter contre l’inflation.

Ce qui semble motiver le Trésor actuellement, c’est d’éviter à tout prix les perturbations liées au blocage du marché obligataire.

Ces mesures, ainsi que le retournement de situation au Japon, semblent avoir réussi à calmer les marchés ces derniers jours.

Mais cette semaine, c’est la Chine qui suscite à nouveau l’inquiétude des analystes.

Les prêts bancaires chinois à l’économie réelle ont diminué pour la première fois depuis 19 ans, marquant un tournant inquiétant qui met en évidence pourquoi la faiblesse de la demande intérieure est devenue un obstacle majeur à la croissance et à la reprise économique.

Bien que les taux d’emprunt restent attractifs, la demande semble se tarir, menaçant directement la croissance chinoise dans les mois à venir.

La baisse de la consommation est déjà visible sur le marché automobile, qui a enregistré des chiffres en forte baisse pour le mois de juillet :

Il semble que la crise immobilière chinoise se propage à l’ensemble de l’économie.

Le plus grand producteur d’acier au monde, China Baowu Steel Group, a averti que les sidérurgistes chinois étaient confrontés à une crise prolongée en raison de l’effondrement du marché immobilier chinois.

La faible demande a conduit à une surproduction d’acier, ce qui a provoqué une chute des prix et des pertes pour les raffineurs.

Les producteurs d’acier chinois se tournent vers les marchés étrangers pour compenser, mais ils sont confrontés à des barrières commerciales.

Selon Baowu, la situation actuelle est considérée comme plus grave que les crises de 2008 et 2015, malgré les tentatives des décideurs politiques chinois pour relancer le marché immobilier.

Le secteur sidérurgique chinois est dévasté par la faiblesse de la demande et la chute de la production industrielle, tandis que l’effondrement du marché immobilier paralyse la plus grande économie d’Asie.

Les investisseurs se tournent actuellement vers les marchés américains, en attendant d’avoir plus de précisions sur le fort ralentissement attendu de l’économie chinoise. Au cours des deux dernières années, la sous-performance du marché chinois par rapport au marché américain a été particulièrement notable :

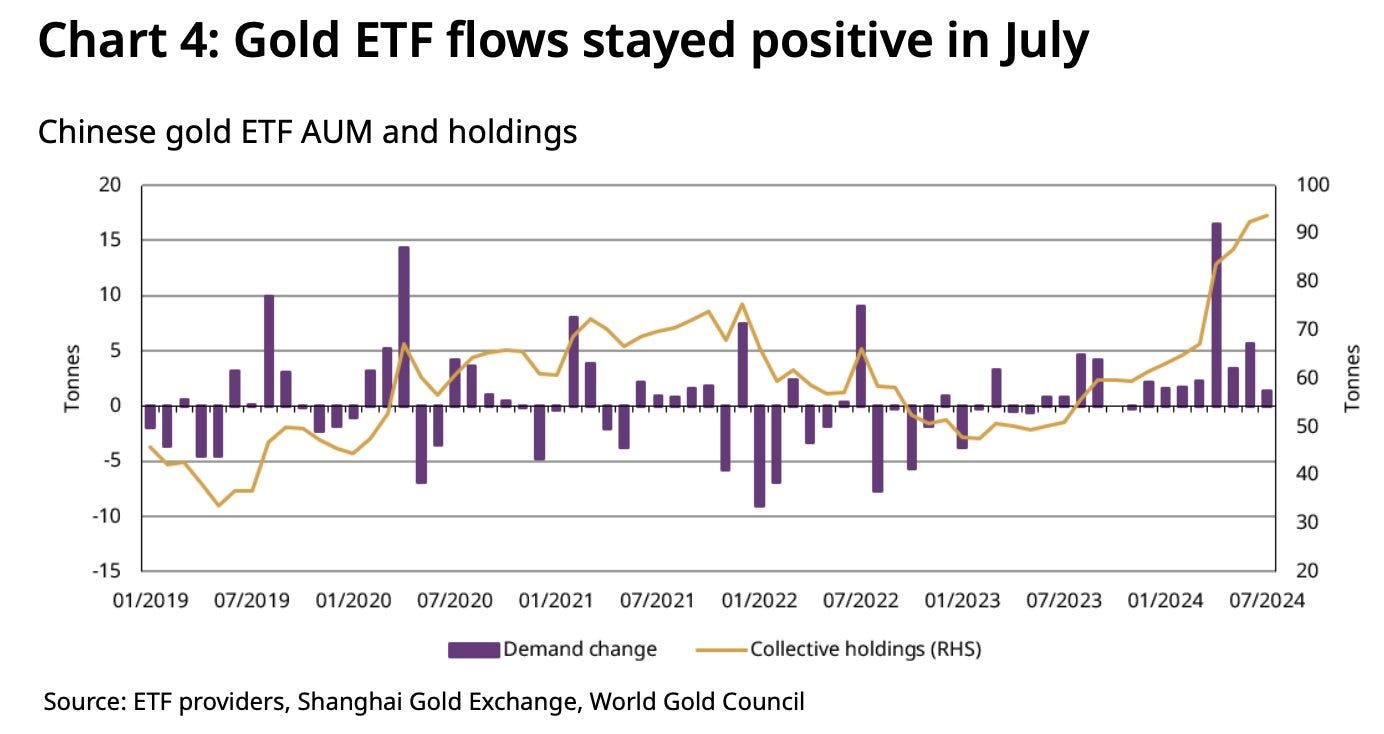

Les craintes d’une vague déflationniste en provenance de Chine pèsent sur les matières premières et stimulent l’accumulation de positions dans les ETF liés à l’or.

Les actifs en circulation de ces ETF chinois ont augmenté pour le huitième mois consécutif, malgré des prix de l’or de plus en plus élevés :

Les primes sur l’or sont restées positives en Chine la semaine dernière, soutenant les niveaux de prix, qui ont atteint un nouveau record historique en clôture le 12 août :

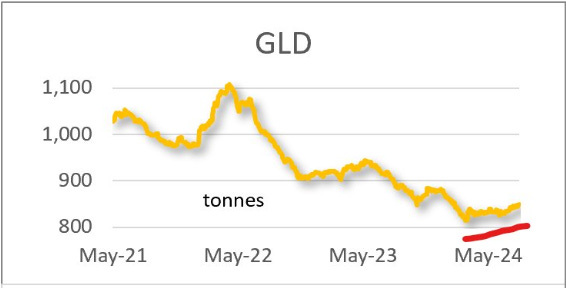

Le record atteint par l’or intervient alors que la demande d’investissement pour l’or commence tout juste à décoller en Occident.

Les ETF mondiaux sur l’or ont enregistré leur plus forte augmentation d’actifs depuis avril 2022, selon les données du World Gold Council, après que les fonds nord-américains ont finalement rejoint leurs homologues européens.

Il convient de noter que toutes les régions ont enregistré des flux positifs ce mois-ci, les ETF occidentaux y ayant contribué de manière significative. Les actifs des ETF GLD ont commencé à se redresser ces dernières semaines après une baisse quasi continue depuis 2022 :

Il sera important de surveiller dans les semaines à venir si la probabilité accrue de récession pour l’économie américaine se traduit par une augmentation de la demande d’or. Dans ce cas, l’or physique deviendrait alors LA valeur refuge, à l’image de ce que l’on observe en Chine, dans une économie en récession.

La reproduction, totale ou partielle, est autorisée à condition qu’elle contienne l’ensemble des hyperliens et un lien vers la source originale.

Les informations contenues dans cet article sont fournies à titre informatif uniquement et ne constituent pas un conseil d’investissement ni une recommandation d’achat ou de vente.