Le marché retrouve ses locomotives

Les turbulences entamées mi-juillet semblent s’apaiser sur les marchés financiers qui ont repris des couleurs ces derniers jours. Ils restent en dessous de leurs meilleurs niveaux de l’année, mais l’ambiance s’est réchauffée à mesure que grandissent les espoirs d’accéder à de l’argent moins cher dans les prochains mois, grâce aux baisses de taux. Nouveau test aujourd’hui avec les chiffres de l’inflation américaine pour juillet.

Rien que du vert hier sur les marchés boursiers. Vert foncé aux Etats-Unis et vert clair en Europe. Le Nasdaq 100, sans doute le meilleur indice au monde pour mesurer l’appétence au risque du marché, a gagné 2,5% pour offrir une quatrième séance consécutive de progression. Les investisseurs sont une nouvelle fois magnétisés par leurs paris favoris, Nvidia pour l’intelligence artificielle, Eli Lilly pour les médicaments amincissants et Tesla pour une raison inconnue. Le pari long-court Le titre le plus rentable de mardi s’est joué sur le duo Starbucks-Chipotle, avec respectivement +24,5% et -7,5%. Brian Niccol, le leader charismatique et efficace qui a redressé Chipotle, va prendre la tête de Starbucks pour tenter de sortir l’entreprise de l’ornière. La bonne nouvelle pour certains est la mauvaise nouvelle pour d’autres.

La poursuite de la remontée des actions américaines a été alimentée par la publication des prix à la production (PPI) qui ont augmenté plus modestement que prévu en juillet aux Etats-Unis. Cette statistique rejoint la longue liste des données plus faibles que prévu publiées ces dernières semaines. Elle renforce la capacité de la Fed à baisser ses taux le mois prochain, ce qui est l’événement le plus attendu à Wall Street depuis des lustres. Même ce rabat-joie de Raphael Bostic, l’un des principaux faucons de la banque centrale américaine, a eu du mal hier soir à trouver un argument contre l’assouplissement monétaire (il en a trouvé, après tout, il ne peut pas changer ses habitudes). Attention, le terme de rabat-joie est à prendre avec des pincettes. Je dis cela parce qu’un monsieur, très poli d’ailleurs, m’a écrit l’autre jour une longue explication de l’irresponsabilité dont je fais preuve en traitant parfois les colombes et les faucons de la Fed de bons et de méchants alors que la politique monétaire est un sujet sérieux.

La lecture positive du PPI suggère aux investisseurs que l’indice des prix à la consommation (CPI) américain, qui sera publié cet après-midi, ne réservera pas de mauvaises surprises. La corrélation entre les deux indicateurs n’est pas toujours claire, mais il est raisonnable de penser que le CPI sera également dans la fourchette basse des attentes, et donc sans conséquence pour le plan de baisse des taux de septembre. Cette confiance des marchés est illustrée par la baisse des rendements obligataires américains hier, et par le renforcement de la probabilité de cette baisse des taux dans les contrats à terme. On pourrait discuter de la question de savoir si la Fed va baisser ses taux de 25 ou 50 points le mois prochain. Mais on voit mal, à ce stade, pourquoi elle jouerait trop fort en optant pour une baisse de 50 points. Tant que l’économie reste tiède, ni trop chaude ni trop froide, Jerome Powell et ses acolytes ont tout intérêt à avoir le plus de cartes possibles.

Pour rester dans ce débat, la banque centrale néo-zélandaise a abaissé ce matin ses propres taux de 25 points de base (de 5,50 à 5,25%), tout en admettant avoir envisagé de les baisser de 50 points. La baisse était attendue, l’examen d’une double baisse moins, ce qui a déprimé le kiwi. Rassurez-vous, aucun oiseau mignon n’a été blessé. Ce n’est qu’une façon détournée d’expliquer que le dollar néo-zélandais, surnommé le kiwi par les cambistes, a chuté après cette annonce. La banque centrale néo-zélandaise change rarement la face du monde financier, mais elle est considérée comme un indicateur avancé des politiques monétaires de la région. Cela concerne principalement la banque centrale australienne, sans insulter celles du Vanuatu ou des Fidji.

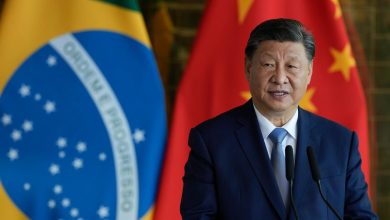

En Asie-Pacifique, une crise remplace une autre en Chine. Les dernières données montrent que les prêts bancaires à l’économie réelle ont diminué en juillet, leur plus forte contraction depuis 19 ans. D’un côté, cela déprime l’économie chinoise ; de l’autre, cela renforce les spéculations sur les mesures de relance. C’est toujours la même histoire.

Le Nikkei 225 se rapproche de l’équilibre au terme de son parcours au Japon. Le Premier ministre Fumio Kishida, aux commandes depuis fin 2021, a annoncé qu’il quitterait ses fonctions le mois prochain. Kishida n’est plus très populaire et son parti est miné par des affaires. Pas très populaire ? Parti miné par des affaires ? Il semblerait qu’il ait déjà une partie du CV pour postuler au poste en France (cela reste du second degré).

La Chine recule d’environ 0,5% à Shanghai et Hong Kong. La bonne tenue des techs américaines profite à la Corée du Sud et à Taiwan, qui progressent de 1%. L’Inde (+0,1%) et l’Australie (+0,5%) sont plus timides. Les indicateurs avancés européens sont haussiers, portés par la solide fin de parcours de Wall Street.

Faits saillants économiques du jour

La journée débutera avec les chiffres de l’inflation au Royaume-Uni (8h00) et en France (8h45, deuxième estimation). La production industrielle de la zone euro sera annoncée à 11h00. Aux États-Unis, l’inflation de juillet (14h30) et les stocks de brut du DOE (16h30) complèteront le tableau. L’agenda complet ici.

Les principaux changements dans les recommandations

- Aker Solutions : Pareto Securities abaisse sa note de buy à hold avec un objectif de cours relevé de 47 NOK à 48 NOK.

- Bachem Holding : Citigroup maintient sa recommandation de vente avec un objectif de cours relevé de CHF 56 à CHF 65.

- BPER Banca : Keefe Bruyette & Woods revoit à la hausse sa note de performance de marché à surperformance avec un objectif de cours relevé de 6,27 EUR à 6,84 EUR.

- Cancom : DZ Bank AG Research abaisse sa note d’achat à conserver avec un objectif de cours réduit de 37 EUR à 32 EUR.

- Compagnie Financière Richemont : CICC maintient sa recommandation neutre avec un objectif de cours réduit de CHF 115 à CHF 105.

- Eutelsat Communications : Morgan Stanley maintient sa recommandation de pondération de marché et réduit l’objectif de cours de 5 EUR à 4,80 EUR.

- Flutter Entertainment : Morgan Stanley maintient sa note de surpondération avec un objectif de cours relevé de 18 000 à 19 100 GBX.

- Hellofresh : JP Morgan maintient sa recommandation neutre avec un objectif de cours relevé de 6 à 7 EUR.

- JDE Peet’s : Jefferies revoit sa note de « hold » à « buy » avec un objectif de cours relevé de 23,70 EUR à 28,50 EUR.

- L’Oréal : Jefferies revoit sa note de sous-performante à conservante avec un objectif de cours relevé de 362 à 365 euros.

- Logitech International : Loop Capital Markets maintient sa recommandation de maintien avec un objectif de cours relevé de 87 USD à 88 USD.

- Mandatum Oyj : Keefe Bruyette & Woods abaisse sa recommandation de surperformance à performance de marché avec un objectif de cours de 4,20 EUR.

- Nokia Oyj : Zacks relève la note de Outperform à Neutral avec un objectif de cours réduit de 5,25 $ à 4,50 $.

- Orion : Jefferies revoit sa note de sous-performance à maintien avec un objectif de cours relevé de 28 EUR à 46 EUR.

- Pandora : ABG Sundal Collier maintient sa recommandation de maintien avec un objectif de cours relevé de 1 050 DKK à 1 100 DKK.

- Immobilier Tag : HSBC maintient sa recommandation d’achat avec un objectif de cours relevé de 14,50 EUR à 16,50 EUR.

- Valneva : Jefferies maintient sa recommandation d’achat avec un objectif de cours relevé de 21$ à 22$.

- Entrepôts De Pauw : AlphaValue/Baader Europe démarre le suivi à Vendre avec un objectif de cours de 17,70 EUR.

En France

Annonces importantes (et moins importantes… Je précise que les informations sont données à chaud avant l’ouverture et ne préjugent pas de la couleur des actions en séance)

- Selon les médias locaux, Indian Railways aurait annulé un appel d’offres pour 100 trains en raison d’une proposition trop chère de la filiale indienne d’Alstom.

- Ramsay Générale de Santé refinance son contrat de dette senior.

Jérémy Bréot nommé PDG de Qwamplify.

- Les principales publications du jour :rien… Le reste ici.

Dans le vaste monde

Annonces importantes (et moins importantes)

De l’Europe

- Carlsberg relève ses perspectives de croissance organique pour 2024, mais les ventes du deuxième trimestre sont inférieures aux attentes.

- Le groupe UBS annonce une forte baisse de ses bénéfices au deuxième trimestre.

- Flutter révise ses prévisions à la hausse.

- ThyssenKrupp a annoncé une perte nette au troisième trimestre fiscal, en raison de coûts plus élevés que prévu pour les projets hérités de son activité de construction d’usines.

- EON confirme ses perspectives pour 2024 après une baisse de 14% de son bénéfice au premier semestre.

- Schweiter progresse en première mi-temps, mais se montre prudent pour la suite.

- RWE annonce une baisse de 30 % de ses bénéfices au premier semestre en raison de marges gazières et d’activités de trading plus faibles.

- Straumann revoit ses perspectives à la hausse et prévoit de vendre DrSmile.

- K+S dépasse les attentes en matière de revenus au premier trimestre mais réduit ses prévisions d’EBITDA.

- Rheinmetall veut acheter le spécialiste américain des pièces détachées pour véhicules militaires Loc Performance pour 950 millions de dollars.

- Les principales publications du jour :Groupe UBS, EON SE, Hapag-Lloyd, RWE, Vestas Wind Systems, Straumann Holding, Talanx, Carlsberg, Aviva…

D’Amérique du Nord

- Selon Bloomberg News, le ministère américain de la Justice envisagerait de forcer une scission de Google, qui a dévoilé de nouveaux téléphones et d’autres gadgets alimentés par l’IA.

- Starbucks embauche Brian Niccol de Chipotle comme sixième PDG.

Selon le WSJ, Mars serait sur le point d’acheter Kellanova pour environ 30 milliards de dollars, soit 83,50 dollars par action.

- Intel vend une partie de ses actions Arm Holdings.

- Paramount Global licencie 15% de son personnel américain et ferme son studio de télévision.

Selon certaines informations, Elliott briguerait jusqu’à 10 sièges au conseil d’administration de Southwest Airlines.

La Pologne achète 96 hélicoptères de combat Apache à Boeing.

Le mineur de Bitcoin Riot Platforms augmente sa participation dans Bitfarms à 18,9 %.

- Tilray achète quatre brasseries artisanales à Molson Coors.

- Lockheed Martin et General Dynamics coopèrent dans la construction de moteurs de fusée.

Le fabricant de tests de dépistage du cancer Grail supprime 350 emplois dans le cadre d’un programme de restructuration.

- Les principales publications du jour : Cisco Systems, Progressive Corporation, com, Cardinal Health, Hydro One Limited…

D’Asie-Pacifique et d’ailleurs

Le reste du calendrier de sortie mondial ici.

Conférences

:quality(70):focal(2195x2055:2205x2065)/cloudfront-eu-central-1.images.arcpublishing.com/liberation/6H2MFD5EUNGIXBUHRLL3BIVQA4.jpg?w=390&resize=390,220&ssl=1)